Aufgrund der Corona-Krise hat die Bundesregierung unter anderem die Senkung der Mehrwertsteuer beschlossen. Vom 1. Juli bis 31. Dezember 2020 wird der Mehrwertsteuersatz von 19 % auf 16 % und der ermäßigte Steuersatz von 7 % auf 5 % gesenkt.

Für Unternehmen kommt diese Maßnahme überraschend kurzfristig. Unsere Partner, wie z.B. Lexware aktualisieren ihre Programme rechtzeitig. Mit einem Updates sind auch Sie für die Senkung der Mehrwertsteuer gerüstet.

Auf dieser Seite halten wir Sie in den kommenden Wochen auf dem Laufenden: Sie erfahren hier alles zu den Updates der Lexware Lösungen. Darüber hinaus beantworten wir die wichtigsten Fragen zur Mehrwertsteuersenkung und geben Tipps, wie Sie als Unternehmer am besten damit umgehen. Quelle: Lexware

Lexware hat für jedes Produkt eine Update-Seite

Als Lexware Partner sehen wir viele Hersteller Websites, die entweder keine offiziellen News zu diesem Thema schreiben oder die Kunden im Dunklen sitzen lassen. Mit den folgenden Links, gelangt ihr direkt auf die jeweilige Produktseite von Lexware und seht, zu welchem eurer Produkte welche Updates wie umgesetzt sind:

Lexware buchhaltung basis, plus

Lexware buchhaltung pro, premium

Lexware faktura+auftrag basis, plus

Lexware warenwirtschaft pro, premium

Lexware handwerk plus, premium

FAQ zur Senkung der Mehrwertsteuer ab dem 01.07.2020

Die Idee hinter der zeitlich begrenzten Mehrwertsteuersenkung ist sicherlich gut. Doch in der Praxis stellt sie Unternehmer vor enorme zeitliche und steuerliche Herausforderungen. Hier finden Sie die häufigsten Fragen und Antworten zur Mehrwertsteuersenkung mit wertvollen Praxis-Tipps und Beispielen.

Welche Grundsätze muss ich zur Mehrwertsteuersenkung kennen?

Die Mehrwertsteuersenkung wurde durch die Koalitionsparteien beschlossen. Sie ist im Entwurf eines „Zweiten Gesetzes zur Umsetzung steuerlicher Hilfsmaßnahmen zur Bewältigung der Corona-Krise“ (Zweites Corona-Steuerhilfegesetz) vom 16. Juni 2020 enthalten. Die Mehrwertsteuersenkung ist begrenzt auf den Zeitraum vom 1. Juli 2020 bis zum 31. Dezember 2020 und sieht Folgendes vor:

Regelsteuersatz: Der bisherige Mehrwertsteuersatz von 19 % sinkt für Lieferungen und Leistungen, die in diesem Zeitraum ausgeführt werden, auf 16 %.

Ermäßigter Mehrwertsteuersatz: Der ermäßigte Steuersatz beträgt in diesem Zeitraum statt wie bisher 7 % nur 5 %.

Das Ziel der Mehrwertsteuersenkung ist klar: Es wird erwartet, dass Unternehmen die geringeren Mehrwertsteuersätze durch Preissenkungen 1:1 an Privatkunden oder an Kunden weitergeben, die nicht zum Vorsteuerabzug berechtigt sind. Dadurch soll im Zeitfenster vom 1. Juli 2020 bis zum 31. Dezember 2020 die Kauflaune steigen.

Ob die Mehrwertsteuersenkung diesen gewünschten Effekt erzielt, bleibt abzuwarten. Denn schließlich hat der Gesetzgeber keinen Einfluss darauf, ob ein Unternehmer die geringere Mehrwertsteuer an seine Kunden weitergibt oder ob er seine Preise beibehält und durch die Mehrwertsteuersenkung seine Gewinnspanne erhöht.

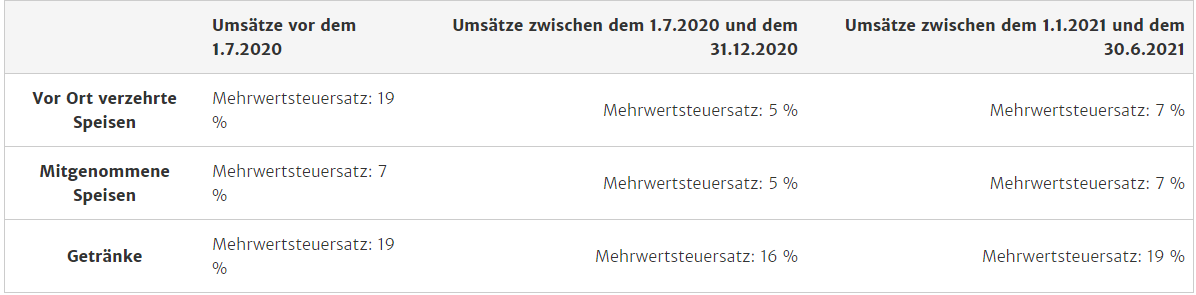

Welche Besonderheiten gelten für die Gastronomie?

Für Gastronomen ergibt sich aus der Mehrwertsteuersenkung ein zweifacher Vorteil. Zum einen wird für Speisen, die vor Ort verzehrt werden, nicht wie bisher der Regelsteuersatz fällig, sondern der ermäßigte Mehrwertsteuersatz – und zwar zwischen dem 1. Juli 2020 und dem 30. Juni 2021. Zusätzlich sinkt dieser ermäßigte Steuersatz vom 1. Juli 2020 bis zum 31. Dezember 2020 von 7 % auf 5 %. Die folgende Tabelle veranschaulicht alle Änderungen in der Gastronomie ab dem 1. Juli 2020:

Welche Rolle spielt der Zeitpunkt der Lieferung bzw. der Leistungserbringung?

Die Mehrwertsteuersenkung greift nur für Umsätze, die zwischen dem 1. Juli 2020 und dem 31. Dezember 2020 „ausgeführt“ wurden. Je nach Art des Umsatzes gelten folgende Zeitpunkte für die Ausführung eines Umsatzes:

Lieferung: Handelt es sich bei dem Umsatz um eine Warenlieferung, gilt der Umsatz grundsätzlich mit Verschaffung der Verfügungsmacht an den Abnehmer als ausgeführt. Bei Beförderung oder Versendung gilt die Lieferung mit Beginn der Beförderung oder Versendung als ausgeführt.

Beispiel: Ein Kunde hat im Februar 2020 einen Pkw bestellt. Lieferzeitpunkt sollte der 7. Mai 2020 sein. Wegen der Corona-Krise kann der Pkw allerdings erst am 5. August 2020 ausgeliefert werden. Folge: Da dieser Umsatz im August 2020 als ausgeführt gilt, greift die Mehrwertsteuersenkung. In der Rechnung muss der Mehrwertsteuersatz von 16 % ausgewiesen sein.

Sonstige Leistungen: Umsätze, bei denen keine Warenlieferung im Vordergrund steht, gelten zum Zeitpunkt ihrer Vollendung als ausgeführt.

Beispiel: Ein Kunde beauftragt ein Unternehmen im Mai 2020 mit IT-Dienstleistungen. Die vertraglich vereinbarten Leistungen werden bis Ende Oktober 2020 erbracht. Folge: Da die Leistungen in dem Zeitraum der Mehrwertsteuersenkung vollendet werden, muss die Rechnung über die Dienstleistungen den Mehrwertsteuersatz in Höhe von 16 % ausweisen.

Welche Besonderheiten muss ich bei Teilleistungen beachten (zum Beispiel am Bau)?

Besteht ein Umsatz aus mehreren Teilleistungen (insbesondere bei Werkverträgen oder Werkleistungen), kann es durchaus vorkommen, dass aufgrund der Mehrwertsteuersenkung für die jeweiligen Teilleistungen unterschiedliche Mehrwertsteuersätze ausgewiesen werden müssen.

Damit aus steuerlicher Sicht überhaupt von Teilleistungen gesprochen werden kann, müssen zwei Voraussetzungen erfüllt sein:

Es muss sich um eine wirtschaftlich sinnvoll abgrenzbare Leistung handeln.

Es muss eine Vereinbarung über die Ausführung der Leistung als Teilleistung vorliegen. Zudem muss die jeweilige Teilleistung gesondert abgerechnet und abgenommen werden.

Beispiel: Ein Bauunternehmen errichtet für einen Privatkunden ein Einfamilienhaus. Es sind zwei Teilleistungen vereinbart. Die 1. Teilleistung ist die Fertigstellung des Hauses (November 2020). Bei der zweiten Teilleistung handelt es sich um die Fertigstellung der Außenanlagen (März 2021). Folge: In der Rechnung über die 1. Teilleistung sind 16 % Mehrwertsteuer auszuweisen, in der 2. Teilleistung dagegen 19 %.

Was muss ich wegen der Mehrwertsteuersenkung bei Anzahlungen und Vorauszahlungen beachten?

Wurden von einem Kunden vor dem 1. Juli 2020 Anzahlungen oder Vorauszahlungen geleistet, mussten dafür 19 % Mehrwertsteuer ans Finanzamt abgeführt werden. Wird die Leistung anschließend im Zeitraum zwischen dem 1. Juli 2020 und dem 31. Dezember 2020 ausgeführt, darf die Rechnung nur einen Mehrwertsteuersatz von 16 % ausweisen. Es kommt hier also zu Steuerüberzahlungen.

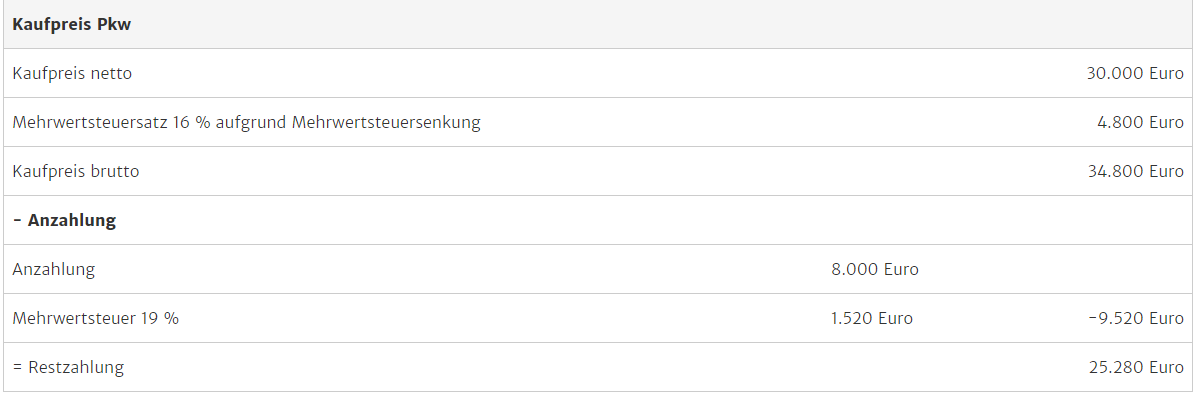

Beispiel: Ein Kunde hat mit Vertrag vom 2. April 2020 ein Fahrzeug für 30.000 Euro zzgl. 5.700 Euro Mehrwertsteuer (Mehrwertsteuersatz 19 %) erworben und bereits 8.000 Euro zzgl. 1.520 Euro Mehrwertsteuer (Mehrwertsteuersatz 19 %) angezahlt. Aufgrund der Corona-Krise verzögert sich die Auslieferung des Fahrzeugs bis Oktober 2020. Folge: Die Rechnung im Oktober 2020 müsste aufgrund der Mehrwertsteuersenkung folgendermaßen aussehen:

Welche Besonderheiten sind bei Dauerverträgen zu beachten (z. B. Wartungsverträge)?

Auswirkungen hat die Mehrwertsteuersenkung vor allem für Leistungen, die sich über einen längeren Zeitraum erstrecken. Bei solchen so genannten Dauerleistungen kann es sich sowohl um sonstige Leistungen (z. B. Mehrwertsteuerpflichtige Vermietung, Leasingvertrag oder Wartungsvertrag) handeln oder um die Gesamtheit mehrerer Lieferungen (z. B. von Baumaterial).

Sonstige Leistungen: Im Falle von sonstigen Leistungen gilt der Umsatz an dem Tag als ausgeführt, an dem der vereinbarte Leistungszeitraum endet.

Lieferungen: Handelt es sich bei den Dauerleistungen um wiederkehrende Lieferungen (außer elektrischer Strom, Gas, Wärme), gelten diese am Tag jeder einzelnen Lieferung als ausgeführt.

Beispiel: Ein Kunde hat einen Wartungsvertrag für IT-Leistungen vom 15.12.2019 bis zum 14.12.2020 abgeschlossen und dafür vorab 20.000 Euro zzgl. 3.800 Euro Mehrwertsteuer (Mehrwertsteuersatz 19 %) geleistet. Wann die einzelnen Leistungen ausgeführt werden, wird nicht festgehalten. Folge: In diesem Fall würde die Leistung am 14.12.2020 als ausgeführt gelten. Das bedeutet im Klartext: Es dürfen bei der Berechnung nur 16 % Mehrwertsteuer ausgewiesen werden. Der Leistungserbringer muss also die Rechnung berichtigen und die Mehrwertsteuer korrekt ausweisen.

Worauf ist bei Teilleistungen von Dauerleistungen zu achten (z. B. Mietverträge)?

Wird eine Dauerleistung (z. B. Wartungsvertrag) nicht komplett für einen vereinbarten Vertragszeitraum abgerechnet, sondern für kürzere Zeitabschnitte, können Teilleistungen angenommen werden. Vorausgesetzt, die notwendigen Kriterien dazu sind erfüllt. Das bedeutet im Klartext: Bei Miet-, Leasing- oder Wartungsverträgen, bei denen zu bestimmten Zeitpunkten aufgrund erbrachter Leistungen Zahlungen fällig werden, kann es trotz eines Vertrags aufgrund der Mehrwertsteuersenkung zu unterschiedlichen Mehrwertsteuersätzen kommen.

Beispiel: Ein Kunde hat einen einjährigen Wartungsvertrag vom 15.12.2019 bis 14.12.2020 abgeschlossen. Nach jeder Wartung im Dreimonatsturnus wird die jeweilige Zahlung fällig. Folge: Da Teilleistungen unterstellt werden können, kommen folgende Mehrwertsteuersätze in Betracht:

Rechnung für Zeitraum 15.12.2019 bis 14.3.2020: 19 % Mehrwertsteuer

Rechnung für Zeitraum 15.3. bis 14.6.2020: 19 % Mehrwertsteuer

Rechnung für Zeitraum 15.6. bis 14.9.2020: 16 % Mehrwertsteuer

Rechnung für Zeitraum 15.9. bis 14.12.2020: 16 % Mehrwertsteuer

Praxis-Tipp: Bei Verträgen über Dauerleistungen empfiehlt es sich, die Verträge anzupassen. Der Grund: Wenn keine Rechnungen geschrieben werden (z. B. bei Mietverträgen), ist der Mietvertrag die Rechnung. Wird der Mietvertrag ab dem 1. Juli also nicht angepasst, werden quasi trotz Mehrwertsteuersenkung weiterhin 19 % Mehrwertsteuer ausgewiesen. Das bedeutet, dass der leistende Unternehmer – bzw. in diesem Fall Vermieter – die Mehrwertsteuer auch in dieser Höhe abführen muss. Möglicherweise wird das Bundesfinanzministerium hier eine Vereinfachungs- oder Übergangsregelung schaffen, um Nachteile bei Dauerleistungen aufgrund der zeitlich begrenzen Mehrwertsteuersenkung zu vermeiden.

Welche Besonderheiten müssen kleine und mittelständische Unternehmen aufgrund der Mehrwertsteuersenkung beachten?

Für kleine und mittelständische Unternehmen (KMU) gibt es im Vergleich zu großen Unternehmen aufgrund der Mehrwertsteuersenkung keine Besonderheiten. Selbst wenn sie die Istversteuerung anwenden müssen, hängt die Höhe des Mehrwertsteuersatzes unverändert vom Zeitpunkt ab, an dem der Umsatz als ausgeführt gilt.

Beispiel: Ein Unternehmer versteuert seine Umsätze nach der Istversteuerung. Vor dem 1. Juli 2020 stellt er eine Rechnung für Dienstleistungen in Höhe von 10.000 Euro zzgl. 19 % Mehrwertsteuer. Die Leistung wird allerdings erst im September 2020 ausgeführt. Folge: Es ist nachträglich der Mehrwertsteuersatz von 16 % anzuwenden.

Variante: Ein Unternehmer versteuert seine Umsätze nach der Istversteuerung. Erbringt dieser Leistungen vor dem 1. Juli 2020, handelt es sich um einen Umsatz, für den 19 % Mehrwertsteuer ausgewiesen werden müssen. Das gilt auch, wenn er die Zahlung der Rechnung nach dem 1. Juli 2020 erhält.

Was muss ich beachten, wenn Kunden Gutscheine einlösen?

Hat ein Unternehmen Gutscheine vor dem 1. Juli 2020 an Kunden verkauft und diese lösen die Gutscheine in der Zeit vom 1. Juli 2020 bis 31. Dezember 2020 ein, kommt es steuerlich gesehen darauf an, welche Art von Gutschein verkauft wurde. Hierbei sind zwei Gutscheinarten zu unterscheiden.

1. Verkauf und Einlösung eines Einzweck-Gutscheins

Hat ein Unternehmer vor dem 1. Juli 2020 einen so genannten Einzweck-Gutschein verkauft, wurde bereits beim Verkauf die Mehrwertsteuer von 19 % oder 7 % fällig. Von Einzweck-Gutscheinen spricht man, wenn bereits bei Ausstellung des Gutscheins alle Informationen vorliegen, die benötigt werden, um die mehrwertsteuerliche Behandlung der Umsätze mit Sicherheit zu bestimmen (Ort der Leistung, Höhe der Mehrwertsteuer).

Löst ein Kunde einen solchen Einzweck-Gutschein im Zeitraum der Mehrwertsteuersenkung ein, werden nur 16 % bzw. 5 % Mehrwertsteuer fällig. Folge: Es ist eine Mehrwertsteuerberichtigung nach § 17 UStG vorzunehmen.

2. Verkauf und Einlösung eines Mehrzweck-Gutscheins

Mehrzweck-Gutscheine sind alle anderen Gutscheine, die keine Einzweck-Gutscheine sind. Beim Verkauf solcher Gutscheine wird noch keine Mehrwertsteuer fällig. Die Mehrwertsteuer wird erst fällig, wenn der Kunde seinen Mehrzweck-Gutschein einlöst. Erfolgt die Einlösung zwischen dem 1. Juli 2020 und 31. Dezember 2020, lösen die Umsätze 16 % oder 5 % Mehrwertsteuer aus. Erfolgt die Einlösung ab dem 1. Januar 2021 werden 19 % oder 7 % Mehrwertsteuer fällig.

Wie setze ich die Mehrwertsteuersenkung in meiner Buchhaltungssoftware um?

So gut die Idee mit der Mehrwertsteuersenkung auch sein mag, Unternehmer setzt die zeitlich begrenzte Mehrwertsteuersenkung unter enormen Zeitdruck. Denn in kürzester Zeit müssen sie ihre Buchhaltungssoftware, ihr Warenwirtschaftssystem oder die Einstellungen der elektronischen Registrierkassen anpassen. Spätestens ab 1. Juli 2020 sollte die Mehrwertsteuersenkung berücksichtigt werden.

Hierzu empfiehlt sich folgende Vorgehensweise:

Benennen Sie ausgewähltes Personal, das die Umsetzung der Mehrwertsteuersenkung in der Buchhaltung und im Rechnungsweisen verantwortlich begleiten soll.

Suchen Sie Kontakt zu Ihrem Softwarehersteller. Er wird Ihnen erläutern, an welchen Stellen in der Software Anpassungen aufgrund der Mehrwertsteuersenkung notwendig sind. Welche Anpassungen in den Lexware Programmen vorgenommen wurden, lesen Sie hier.

Bei komplexen Buchungen und Rechnungsstelllungen sollten Sie Ihren Steuerberater mit einer Tax-Compliance-Prüfung beauftragen. Er wird überprüfen, ob die Mehrwertsteuersenkung in allen notwendigen Bereichen berücksichtigt wird.

Gibt es bereits ein BMF-Schreiben hinsichtlich der zeitlich begrenzten Mehrwertsteuersenkung?

Es existiert zwar noch kein offizielles Schreiben des Bundesfinanzministeriums, welche Besonderheiten aufgrund der Mehrwertsteuersenkung zu beachten sind. Doch es gibt bereits einen Entwurf, der zumindest die Grundzüge aufzeigt, was Sie als Unternehmer wissen und ab 1. Juli 2020 umsetzen müssen. Diesen Entwurf finden Sie hier.

Doch aufgepasst: Dieser Entwurf wird zurzeit auf Bund-Länder-Ebene diskutiert und sicherlich an der einen oder andere Stelle angepasst. Sie können sich also noch nicht komplett auf die im Entwurf gemachten Aussagen verlassen.

Die Informationen, die Sie hier zum Thema Reparatursand mitteilen, sind sehr übersichtlich. Jetzt sollte ich eine bessere Entscheidung treffen können. Meiner Meinung nach sollte man dies immer auf eine gut informierte Weise tun.

Hallo Hector,

OK. Bei Fragen helfen wir jederzeit gerne weiter.

Herzliche Grüße Dein //A Team

Ich habe den Mehrwertsteuer Check erfolgreich durch geführt,

Jetzt werde Umsätze aber nicht in das Umsatzsteuerformulare übertragen.

Was muss ich machen.?

Hallo,

es kann sein, dass in der Kontenverwaltung die falschen Erklärungstexte hinterlegt sind.

Diese müssen stimmen. Haben Sie die Version 2020 oder die Umstellung mit einer älteren Version selbst durchgeführt?

Herzliche Grüße ihr //A Team

Wir haben Fenster zum Einbau im April bestellt und auch eine Anzahlung mit Mwst 19% geleistet. Die Fenster wurden im Juli eingebaut. Der Handwerker berechnet nun 19% Mwst mit der Begründung, dass er ggü. seinem Lieferanten noch die 19% Mwst abführen muss und daher auch uns diese für den kompletten Betrag berechnen müsste. M.E. ist doch der Zeitpunkt der Lieferung der Einbauzeitpunkt, d.h. Juli und damit 16%. Das Verhältnis des Handwerkers zu seinem Grosshändler ist doch unerheblich. Oder sehe ich das falsch.

Hallo Corvin,

Wir sind was steuerrechtliche Themen anbelangt der falsche Ansprechpartner. Wir können als IT-Systemhaus und als Lexware Partner diese Themen technisch konfigurieren. Wir raten dir, das mit einen Steuerberater zu klären.

Herzliche Grüße Dein //A Team